Alejandra Medina, Jefe Departamento de Asistencia al Contribuyente, nos cuenta de

este aumento

Continuando con nuestra columna del mes pasado, ahora veremos el aumento de la retención de los honorarios, que afecta a los trabajadores independientes, que accedieron al crédito establecido en a la Ley 21.242 de junio del 2020, complementada con la ley 21252. Un poco de historia:

Ley 21.242:

Esta ley permitió que los trabajadores independientes que producto de la emergencia sanitaria derivada del COVID-19 enfrentaron una disminución de al menos el 30% de sus ingresos, pudieran acceder de manera transitoria a un crédito, que les serviría de apoyo para compensar sus menores ingresos.

¿Quiénes podían acceder a este beneficio?

• Independientes que emiten boletas de honorarios electrónicas y en papel, que paguen su autorretención de impuestos mensualmente, a través del formulario F29.

• Contribuyentes que tienen otros ingresos por remuneraciones, retiros, dividendos u otros, igualmente pueden acceder a este beneficio si cumplen con los requisitos.

Como se trató de un préstamo, la propia ley 21.242 estableció en su artículo N° 6 que “el beneficio se reintegrará ante el Servicio de Tesorerías, en tres cuotas anuales y sucesivas, sin multas ni intereses. La primera cuota anual corresponderá a un 20% del beneficio total obtenido y cada una de las dos cuotas anuales restantes, corresponderán a un 40% del beneficio total obtenido. Al reintegro del beneficio se le descontará el subsidio que corresponda en conformidad al artículo 8…” Este comenzará a pagarse a partir del Proceso de declaración de Renta 2022.

En su artículo N° 07 establece “Para efectos de imputar al pago de las cuotas establecidas en el artículo anterior, sobre las rentas generadas a partir del 1° de septiembre de 2021 y mientras se mantenga un saldo pendiente por reintegrar, se le realizará al trabajador independiente una retención adicional, o deberá realizar un pago provisional mensual adicional, de tres puntos porcentuales».

El Pago Provisional Mensual, también conocido por sus siglas como PPM, es un pago o abono que deben realizar los

contribuyentes como una provisión contra los Impuestos Anuales a la Renta y se debe pagar cada abril del año siguiente, junto con el IVA del Formulario 29.

Obligación de retención de PPM

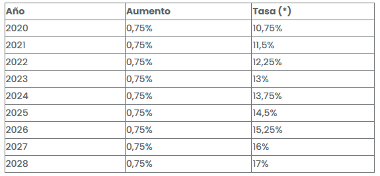

Para contribuyentes que presten servicios en forma independiente clasificados en la Segunda Categoría, sólo deben presentar el Formulario 29 cuando hayan emitido boletas de honorarios (en papel o electrónicas), por las cuales deban declarar y pagar, en carácter de Pago Provisional Mensual (P.P.M.), el 11,75%* de los ingresos percibidos. Mayores antecedentes normados en los Artículos N° 84°, letra b), de la Ley sobre Impuesto a la Renta y N° 89. Tasa de retención que es progresiva, según Reforma Previsional año 2019, de acuerdo al siguiente cuadro:

Por lo anterior, respecto de aquellos contribuyentes que accedieron al Préstamo de ley 21.242, a contar de las boletas de honorarios emitidas desde el 01 de septiembre del 2021, tendrán un aumento porcentual del 3% en la retención vigente, quedando en 14,5% Se puede solicitar más información en nuestro sitio www.sii. cl, en las preguntas frecuentes.

Alejandra Medina Parra

Jefe Departamento de Asistencia al Contribuyente